बैंकिंग उद्योग वित्तीय स्थिरता और आर्थिक विकास में महत्वपूर्ण भूमिका निभाता है। यह क्षेत्र विभिन्न जोखिमों से प्रतिरक्षित नहीं है जो संभावित रूप से इसके संचालन, लाभप्रदता और समग्र स्थिरता को खतरे में डाल सकते हैं। बैंकिंग क्षेत्र में प्रमुख जोखिम एक ऐसा विषय है जो आगामी बैंकिंग और सरकारी परीक्षाओं जैसे आरबीआई ग्रेड बी, सेबी, नाबार्ड, एसबीआई पीओ आदि के लिए महत्वपूर्ण महत्व रखता है। इन जोखिमों को समझना न केवल लिखित परीक्षा में उम्मीदवारों की मदद करता है बल्कि साक्षात्कार के लिए भी महत्वपूर्ण है।

प्रस्तुत जानकारी को अच्छी तरह से समझकर, पाठक विषय वस्तु के बारे में मूल्यवान जागरूकता और ज्ञान प्राप्त कर सकते हैं, जो निस्संदेह विभिन्न बैंकिंग और सरकारी भर्ती परीक्षाओं के सामान्य जागरूकता अनुभाग में फायदेमंद साबित होगा। आर्टिकल का उद्देश्य पाठकों को बैंकिंग परिचालन में निहित जोखिमों की व्यापक समझ से लैस करना है, जिसमें प्रत्येक जोखिम प्रकार की मूलभूत अवधारणाएं और सटीक परिभाषाएं शामिल हैं।

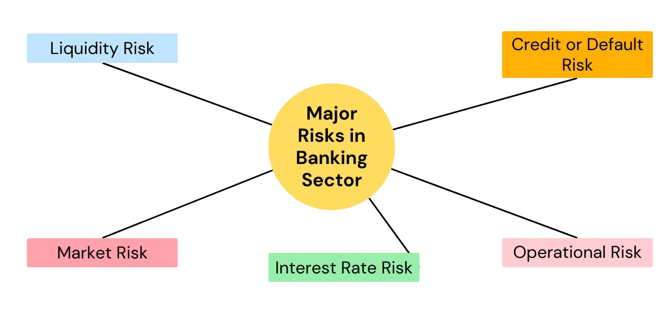

बैंकिंग सेक्टर के प्रमुख जोखिम

आइए पहले बैंकिंग क्षेत्र में प्रमुख जोखिमों की अवधारणा को आम आदमी की भाषा में समझें। बैंकिंग संदर्भ में, जोखिम भविष्य की कमाई और विफलता की स्थिति में संभावित परिणामों के आसपास की अनिश्चितता का प्रतिनिधित्व करता है। जोखिम अनजाने में कर्मचारियों की त्रुटियों या दुर्भावनापूर्ण इरादे से उपजा हो सकता है, जिसके परिणामस्वरूप परिसंपत्ति मूल्यों का मूल्यह्रास होता है और अंततः बैंक के आंतरिक मूल्य को कम किया जाता है।

दूसरे शब्दों में, बैंकिंग क्षेत्र में जोखिम बैंकिंग गतिविधियों में निहित विभिन्न अनिश्चितताओं से उत्पन्न होने वाले प्रत्याशित परिणामों से प्रतिकूल विचलन की संभावना को संदर्भित करते हैं। ये जोखिम वास्तविक और प्रत्याशित रिटर्न या परिणामों के बीच विचलन के कारण नुकसान या प्रतिकूल प्रभावों की संभावना का प्रतिनिधित्व करते हैं। भारतीय बैंकिंग में बैंकिंग क्षेत्र में कुछ प्रमुख जोखिम क्रेडिट जोखिम, बाजार जोखिम, परिचालन जोखिम, तरलता जोखिम, व्यापार जोखिम, प्रतिष्ठित जोखिम और प्रणालीगत जोखिम हैं।

उदाहरण के लिए: पंजाब नेशनल बैंक (PNB) को 11,400 करोड़ रुपये की धोखाधड़ी का सामना करना पड़ा। इस घटना से प्रभावित जोखिम श्रेणी में क्रेडिट जोखिम, परिचालन जोखिम और प्रतिष्ठित क्षति शामिल हैं।

बैंकिंग क्षेत्र में जोखिम के प्रकार

बैंकिंग क्षेत्र विभिन्न प्रकार के जोखिमों के संपर्क में है, जो इसके संचालन, वित्तीय स्थिरता और समग्र प्रदर्शन पर महत्वपूर्ण प्रभाव डाल सकते हैं। एक मजबूत और लचीली बैंकिंग प्रणाली को बनाए रखने के लिए इन जोखिमों को समझना और प्रभावी ढंग से प्रबंधित करना महत्वपूर्ण है। विस्तृत स्पष्टीकरण के साथ बैंकिंग क्षेत्र में प्रमुख जोखिमों का अवलोकन यहां दिया गया है:

लिक्विडिटी जोखिम

बैंकों को लिक्विडिटी जोखिम का सामना करना पड़ता है जब वे अल्पकालिक देनदारियों का उपयोग करके दीर्घकालिक परिसंपत्तियों का वित्तपोषण करते हैं, उन देनदारियों को रोलओवर या पुनर्वित्त चुनौतियों के लिए उजागर करते हैं। यह जोखिम किसी संस्थान के लिए अपने परिपक्व दायित्वों को पूरा करने में असमर्थ होने की संभावना पर जोर देता है, या केवल अत्यधिक दरों पर धन उधार लेकर या काफी कम कीमतों पर संपत्ति बेचकर ऐसा करने के लिए। बैंकों में तरलता जोखिम विभिन्न आयामों में प्रकट होता है –

- फंडिंग लिक्विडिटी रिस्क: फंडिंग लिक्विडिटी रिस्क को कैश फ्लो दायित्वों को पूरा करने के लिए फंड प्राप्त करने में असमर्थता के रूप में परिभाषित किया गया है. यह जमाराशियों (थोक और खुदरा) के अप्रत्याशित आहरण/नवीकरण न होने के कारण निवल बहिर्वाहों को प्रतिस्थापित करने की आवश्यकता से उत्पन्न होता है।

- समय जोखिम: धन के अपेक्षित प्रवाह की गैर-प्राप्ति की भरपाई करने की आवश्यकता से समय जोखिम उत्पन्न होता है, अर्थात, प्रदर्शन करने वाली परिसंपत्तियाँ गैर-निष्पादित परिसंपत्तियों में बदल जाती हैं।

- कॉल जोखिम: आकस्मिक देनदारियों के क्रिस्टलीकरण के कारण कॉल जोखिम उत्पन्न होता है. यह तब भी उत्पन्न हो सकता है जब कोई बैंक लाभदायक व्यावसायिक अवसरों को शुरू करने में सक्षम नहीं हो सकता है।

ब्याज दर जोखिम

ब्याज दर जोखिम तब उत्पन्न होता है जब ब्याज दरों में बदलाव के कारण किसी संस्थान का शुद्ध ब्याज मार्जिन या इक्विटी का बाजार मूल्य (एमवीई) प्रभावित होता है। आईआरआर को दो तरीकों से देखा जा सकता है – इसका प्रभाव बैंक की कमाई पर पड़ता है या बैंक की संपत्ति, देनदारियों और ऑफ-बैलेंस शीट (ओबीएस) स्थितियों के आर्थिक मूल्य पर इसका प्रभाव पड़ता है। ब्याज दर जोखिम के प्रकार निम्नलिखित हैं –

- गैप या बेमेल जोखिम: होल्डिंग से गैप या बेमेल जोखिम उत्पन्न होता है

विभिन्न मूल राशियों, परिपक्वता तिथियों अथवा पुन मूल्य निर्धारण तिथियों के साथ आस्तियों और देयताओं तथा तुलन-पत्र बाह्य मदों के संबंध में विभिन्न प्रकार की आस्तियों और देयताओं के संबंध में विभिन्न मदों के संबंध में ब्याज दरों के स्तर में अप्रत्याशित परिवर्तन का एक्सपोजर सृजित करने के लिए बाजार ब्याज दरों के स्तर पर कोई जोखिम पैदा नहीं किया जाता है। - आधार जोखिम: आधार जोखिम वह जोखिम है जो तब उत्पन्न होता है जब विभिन्न परिसंपत्तियों, देनदारियों और ऑफ-बैलेंस शीट वस्तुओं की ब्याज दर अलग-अलग परिमाण में बदल सकती है।

- एंबेडेड विकल्प जोखिम: बाजार ब्याज दरों में महत्वपूर्ण बदलाव

बैंकों की लाभप्रदता के लिए जोखिम का स्रोत सृजित करना ताकि नकद ऋण/मांग ऋणों के पूर्व भुगतान, सावधि ऋणों के पूर्व भुगतान को प्रोत्साहित किया जा सके और बांड/डिबेंचरों पर मांग/पुट विकल्पों का प्रयोग किया जा सके और/या उनकी बताई गई परिपक्वता से पहले मीयादी जमाओं की समयपूर्व निकासी हो सके। - पुनर्निवेशित जोखिम: पुनर्निवेश जोखिम ब्याज दर के संबंध में अनिश्चितता से उत्पन्न जोखिम है जिस पर भविष्य के नकदी प्रवाह को फिर से निवेश किया जा सकता है।

- शुद्ध ब्याज स्थिति जोखिम: शुद्ध ब्याज स्थिति जोखिम तब उत्पन्न होता है जब बाजार की ब्याज दरें नीचे की ओर समायोजित होती हैं और जब बैंकों के पास देनदारियों का भुगतान करने की तुलना में अधिक कमाई करने वाली संपत्ति होती है। ऐसे बैंकों को एनआईआई में कमी का अनुभव होगा क्योंकि बाजार की ब्याज दर में गिरावट आती है और ब्याज दर बढ़ने पर एनआईआई बढ़ जाती है।

बाजार जोखिम

लेनदेनों को समाप्त करने के लिए अपेक्षित अवधि के दौरान बाजार की गतिविधियों के कारण व्यापार पोर्टफोलियो के मार्क-टू-मार्केट मूल्य के प्रतिकूल विचलन के जोखिम को बाजार जोखिम कहा जाता है। यह जोखिम ब्याज दर उपकरणों, इक्विटी, वस्तुओं और मुद्राओं के बाजार मूल्यों के स्तर या अस्थिरता में प्रतिकूल आंदोलनों के परिणामस्वरूप होता है।

- विदेशी मुद्रा जोखिम: विदेशी मुद्रा जोखिम वह जोखिम है जो एक बैंक को उस अवधि के दौरान प्रतिकूल विनिमय दर आंदोलनों के परिणामस्वरूप नुकसान हो सकता है जिसमें उसकी खुली स्थिति या तो स्पॉट या फॉरवर्ड, या दोनों का संयोजन है, एक व्यक्तिगत विदेशी मुद्रा में।

- बाजार तरलता जोखिम: बाजार तरलता जोखिम तब उत्पन्न होता है जब कोई बैंक वर्तमान बाजार मूल्य के पास किसी विशेष उपकरण में बड़े लेनदेन को समाप्त करने में असमर्थ होता है।

ऑपरेशनल जोखिम

बैंकिंग पर्यवेक्षण के लिए बेसल समिति ने परिचालन जोखिम को ‘अपर्याप्त या विफल आंतरिक प्रक्रियाओं, लोगों और प्रणालियों या बाहरी घटनाओं से उत्पन्न नुकसान के जोखिम’ के रूप में परिभाषित किया है। इस प्रकार, प्रचालनात्मक हानि में मुख्यत तीन एक्सपोजर वर्ग नामत लोग, प्रक्रियाएं और प्रणालियां होती हैं।

लेन-देन जोखिम

यह या तो धोखाधड़ी गतिविधि, अप्रभावी व्यावसायिक प्रक्रियाओं, या व्यवसाय संचालन को बनाए रखने और कुशलता से जानकारी को संभालने में असमर्थता से उपजा है।

अनुपालन जोखिम

अनुपालन जोखिम एक बैंक के लिए कानूनी दंड, वित्तीय झटके, या प्रासंगिक कानूनों, विनियमों, आचार संहिता और नैतिक अभ्यास के मानकों का पालन करने में असमर्थता के कारण अपनी प्रतिष्ठा को नुकसान पहुंचाने की क्षमता को संदर्भित करता है। इसे अखंडता जोखिम के रूप में भी जाना जाता है क्योंकि बैंक की प्रतिष्ठा अखंडता और न्यायसंगत व्यवहार के सिद्धांतों के प्रति अपनी प्रतिबद्धता से निकटता से जुड़ी हुई है।

बैंकिंग क्षेत्र में अन्य जोखिम

सामरिक जोखिम

प्रतिकूल व्यावसायिक विकल्पों, निर्णयों के अपर्याप्त निष्पादन, या उद्योग के भीतर बदलावों के अनुकूल होने में विफलता से रणनीतिक जोखिम उभरता है। यह इस बात पर निर्भर करता है कि कोई संगठन अपनी व्यावसायिक रणनीतियों के साथ अपने रणनीतिक उद्देश्यों को कितनी अच्छी तरह संरेखित करता है, संसाधनों को आवंटित करता है, और अपनी योजनाओं को प्रभावी ढंग से निष्पादित करता है।

प्रतिष्ठा जोखिम

प्रतिष्ठा जोखिम प्रतिकूल सार्वजनिक धारणा से उपजा है, संभावित रूप से कानूनी कार्रवाई, वित्तीय नतीजों या संस्था के ग्राहक आधार में कमी के लिए अग्रणी है।

भारत में जोखिम प्रबंधन अभ्यास

जोखिम प्रबंधन, जैसा कि ज्ञान सिद्धांतकारों द्वारा वर्णित है, अनिश्चितता, जोखिम, संतुलन और त्रुटि के प्रबंधन को शामिल करता है। अनिश्चितता, बेतरतीब ढंग से भी परिणामों की भविष्यवाणी करने में असमर्थता की विशेषता, अपर्याप्त जानकारी से उपजी है। जैसे-जैसे जानकारी एकत्र करने की प्रगति होती है, अनिश्चितता जोखिम में बदल जाती है, जहां परिणामों का अनुमान लगाया जा सकता है। बाजारों और संभावित परिणामों के बारे में बढ़ते ज्ञान के साथ, जोखिम प्रबंधन जोखिम को कम करने के लिए रणनीति प्रदान करता है। परस्पर विरोधी व्याख्याओं और स्पष्ट निर्णय की कमी के परिणामस्वरूप समानता उत्पन्न होती है। बाजार की गतिशील प्रकृति को देखते हुए, बैंकों को देश के भीतर नियामक ढांचे के संरेखण, अंतरराष्ट्रीय लेखा मानकों में बदलाव, और विशेष रूप से, ग्राहकों की व्यावसायिक प्रथाओं में बदलाव के बारे में सतर्क रहना चाहिए। इस प्रकार, आरबीआई और बीआईएस दोनों द्वारा अनुशंसित विशिष्ट जोखिम प्रबंधन दिशानिर्देशों का पालन करना अनिवार्य है।

बैंकों में जोखिम प्रबंधन में आरबीआई की भूमिका

भारतीय रिजर्व बैंक बैंकों की वित्तीय स्थिरता का आकलन करने के लिए कैमल्स रेटिंग प्रणाली का उपयोग करता है। इस मॉडल में छह प्रमुख घटक शामिल हैं: पूंजी पर्याप्तता, परिसंपत्ति गुणवत्ता, प्रबंधन, आय की गुणवत्ता, तरलता और बाजार जोखिम के प्रति संवेदनशीलता।

1988 में, बैंकिंग पर्यवेक्षण पर बेसल समिति, बैंक फॉर इंटरनेशनल सेटलमेंट्स (बीआईएस) का एक हिस्सा, ने एक वित्तीय संस्थान के मूल्यांकन के लिए बेंचमार्क के रूप में पूंजी पर्याप्तता, परिसंपत्ति गुणवत्ता, प्रबंधन गुणवत्ता, आय और तरलता (कैमल) के उपयोग का सुझाव दिया। कैमल्स ढांचे में रेटिंग 1 सबसे अच्छी है जबकि रेटिंग 5 सबसे खराब है। CAMELS का अर्थ है-

सी-कैपिटल पर्याप्तता: पूंजी के रुझान, जोखिम प्रबंधन क्षमताओं, आर्थिक स्थितियों, ऋण की गुणवत्ता, विकास रणनीतियों और अन्य प्रासंगिक कारकों के विश्लेषण के माध्यम से बैंक की पूंजी पर्याप्तता का मूल्यांकन करता है।

ए-एसेट क्वालिटी: बैंक द्वारा दिए गए ऋणों की गुणवत्ता का मूल्यांकन करें।

एम-प्रबंधन: वित्तीय दबाव को प्रभावी ढंग से प्रबंधित करने की संस्था की क्षमता का मूल्यांकन करता है।

ई-आय: विस्तार के लिए उपयुक्त रिटर्न उत्पन्न करने, प्रतिस्पर्धा बनाए रखने और पूंजी को मजबूत करने के लिए संस्थान की क्षमता का आकलन करता है।

एल-लिक्विडिटी: अल्पकालिक परिसंपत्तियों की उपलब्धता पर विचार करके कंपनी की तरलता का मूल्यांकन करें जिन्हें तेजी से नकदी में परिवर्तित किया जा सकता है।

एस -संवेदनशीलता: क्रेडिट सांद्रता के प्रबंधन की देखरेख करके संस्थानों पर विशिष्ट जोखिम जोखिम के प्रभाव को संबोधित करता है।

बैंकिंग क्षेत्र में जोखिम प्रबंधन का महत्व

बैंकिंग क्षेत्र के भीतर जोखिम प्रबंधन प्रथाओं का मुख्य उद्देश्य लाभप्रदता को अधिकतम करके और पूंजीगत संसाधनों का इष्टतम आवंटन करके हितधारकों के लिए मूल्य प्रस्ताव को बढ़ावा देना है। यह दृष्टिकोण बैंकिंग संस्थान की दीर्घकालिक वित्तीय स्थिरता और शोधन क्षमता सुनिश्चित करता है। विवेकपूर्ण जोखिम लेने और प्रभावी जोखिम शमन रणनीतियों के बीच संतुलन बनाकर, बैंक एक मजबूत वित्तीय आधार बनाए रखते हुए स्थायी रिटर्न उत्पन्न करने की अपनी क्षमता को बढ़ा सकते हैं, अंततः संगठन की सफलता में निहित स्वार्थों वाले सभी पक्षों को लाभान्वित कर सकते हैं।

SBI PO Prelims Exam Date 2025 Out, एसबीआ...

SBI PO Prelims Exam Date 2025 Out, एसबीआ...

Top 10 Longest Rivers in India : ये हैं ...

Top 10 Longest Rivers in India : ये हैं ...

RBI Assistant Exam 2025: जानिए सफल उम्मी...

RBI Assistant Exam 2025: जानिए सफल उम्मी...